En el complejo mundo de los impuestos y la fiscalidad, una de las situaciones que puede generar mayor incertidumbre y preocupación para los contribuyentes es la posibilidad de ser objeto de una auditoría por parte del Servicio de Administración Tributaria (SAT).

¿Qué es una auditoría fiscal?

Una auditoría fiscal es un proceso de revisión y examen de los registros contables y financieros de una persona física o moral por parte de una autoridad fiscal, como el SAT.

El objetivo principal de las auditorías del SAT es verificar el cumplimiento de las obligaciones fiscales y determinar si el contribuyente ha reportado y pagado los impuestos de manera correcta y en conformidad a la normativa vigente.

Durante el proceso, los auditores revisan detalladamente los libros contables, los estados financieros, las declaraciones de impuestos presentadas, así como la documentación relacionada con las transacciones y operaciones realizadas por el contribuyente.

Adicionalmente, pueden realizar entrevistas, solicitar información adicional y llevar a cabo visitas a las instalaciones del contribuyente, en caso de ser necesario.

Si se detectan inconsistencias, el auditor puede solicitar aclaraciones, correcciones o incluso imponer sanciones y recargos, dependiendo de la gravedad y la intencionalidad de las irregularidades encontradas.

Es importante tener en cuenta que una auditoría fiscal puede ser seleccionada de manera aleatoria o como resultado de un análisis de riesgo efectuado por la autoridad fiscal. También puede ser consecuencia de denuncias o indicios de evasión fiscal.

En cualquier caso, es fundamental contar con registros contables claros y precisos, así como con la documentación correspondiente para facilitar el proceso de auditoría y demostrar el cumplimiento de las obligaciones fiscales.

También te puede interesar:

¿Qué son las listas negras del SAT y cómo evitar ser incluido en ellas?

Pasos para prepararte para una auditoría del SAT

- Conoce tus obligaciones fiscales

El primer paso para prepararte para una auditoría del SAT es tener un conocimiento claro y preciso de tus obligaciones fiscales. Esto implica estar al tanto de los impuestos que debes pagar, los plazos de presentación de declaraciones, la documentación requerida y cualquier otro requisito específico aplicable a tu situación particular. El sitio web del SAT, así como el Blog de Konta son una invaluable fuente de información, donde podrás encontrar manuales, guías, y demás recursos que te ayudarán a comprender y cumplir adecuadamente con tus obligaciones fiscales.

- Verifica la notificación del SAT

Debes asegurarte que la notificación que recibiste es auténtica. Para hacerlo debes ingresar al portal del SAT, en el menú de “Otros trámites y servicios” busca el apartado que dice “Autenticidad de documentos oficiales y personal del SAT” y a continuación da clic en “Verifica la Autenticidad de la orden de fiscalización”. Ahí podrás encontrar los datos generales de la auditoría, como la información del auditor encargado de realizar la auditoría, así como el periodo que abarcará todo el proceso.

- Mantén tus registros contables en orden y correctamente respaldados

Uno de los aspectos más importantes para superar una auditoría del SAT es contar con registros contables claros, ordenados y respaldados adecuadamente. Esto implica llevar una contabilidad adecuada y mantener la documentación que respalda todas tus transacciones financieras, como facturas, recibos, contratos, estados de cuenta, entre otros.

Toma en cuenta que el SAT tiene la facultad de revisar los últimos cinco años fiscales

- Cumple con tus obligaciones de retención y pago de impuestos

El cumplimiento de tus obligaciones de retención y pago de impuestos es otro aspecto fundamental para superar una auditoría del SAT. Si eres una persona física o moral que tiene la responsabilidad de retener impuestos a terceros, asegúrate de realizar estas retenciones correctamente y de realizar los pagos correspondientes en los plazos establecidos.

El incumplimiento de estas obligaciones puede generar no solo problemas fiscales, sino también sanciones y recargos adicionales.

- Realiza revisiones y reconciliaciones periódicas

Para evitar sorpresas desagradables durante una auditoría del SAT, es recomendable efectuar revisiones y reconciliaciones periódicas de tus registros contables y declaraciones de impuestos. Esto te permitirá detectar y corregir cualquier error o discrepancia antes de que el SAT lo haga. Estas comprobaciones deben ser efectuadas por personal capacitado en temas fiscales o en su caso, puedes considerar contratar los servicios de expertos contables certificados para asegurarte de que tus registros estén en orden.

- Mantén una comunicación proactiva con el SAT

Por último, pero no menos importante, es crucial mantener una comunicación proactiva con el SAT. Si tienes dudas o inquietudes sobre tus obligaciones fiscales, puedes acudir a las oficinas del SAT o comunicarte a través de sus canales de contacto para obtener orientación y asesoramiento.

Además, si llegaras a ser seleccionado para una auditoría, es recomendable establecer una comunicación fluida y transparente con el auditor asignado, proporcionando la información solicitada de manera oportuna y colaborando en todo momento.

¿Cuáles son los tipos de auditoría que realiza el SAT?

El SAT realiza diferentes tipos de auditorías para verificar el cumplimiento de las obligaciones fiscales por parte de los contribuyentes, entre las que se encuentran:

Auditoría electrónica

También conocida como auditoría digital o auditoría informática, se refiere a un proceso de revisión y análisis de la información y documentación electrónica de los contribuyentes.

En lugar de revisar los registros y documentos en formato físico, se enfoca en la comprobación de datos y documentos electrónicos, como archivos digitales, sistemas de información, bases de datos, registros contables en línea, entre otros.

Se utilizan herramientas y técnicas especializadas para recopilar, analizar y evaluar la información digital de la organización. Estas herramientas pueden incluir software de análisis de datos, algoritmos de detección de anomalías, programas de muestreo estadístico y otras tecnologías relacionadas.

Durante una auditoría electrónica, los auditores pueden revisar y analizar diversos aspectos, como la autenticidad de los documentos electrónicos, el seguimiento de transacciones, la segregación de funciones, el control de acceso a sistemas y datos, la protección de datos personales, entre otros.

Las auditorías electrónicas tienen la ventaja de permitir un análisis más rápido y exhaustivo de la información digital de una organización. Además, ayudan a identificar posibles riesgos y deficiencias en los sistemas informáticos y a recomendar mejoras para fortalecer los controles internos y garantizar el cumplimiento normativo.

Visita domiciliaria

En este caso, los auditores del SAT visitan físicamente las instalaciones del contribuyente para realizar una revisión detallada de los registros contables, la documentación y los activos relacionados con las obligaciones fiscales.

Los auditores tienen la facultad de examinar y recopilar información relevante para verificar el cumplimiento de las disposiciones fiscales. Pueden revisar la contabilidad, los libros, los registros financieros, los comprobantes de ingresos y gastos, las facturas, los contratos, entre otros documentos.

Los auditores también pueden hacer preguntas al personal de la organización, solicitar aclaraciones sobre determinados aspectos y recopilar evidencia adicional para evaluar la situación fiscal del contribuyente.

Es importante destacar que el SAT debe contar con una orden de visita domiciliaria emitida por un juez para llevar a cabo esta auditoría. Además, el contribuyente tiene derechos y garantías durante el proceso, como el derecho a contar con la presencia de testigos, a solicitar copias de los documentos revisados y a impugnar las acciones del SAT si considera que sus derechos han sido violados.

En caso de que se detecten irregularidades o incumplimientos durante la auditoría de visitas domiciliarias, el SAT puede imponer sanciones y requerir al contribuyente que realice ajustes en sus declaraciones de impuestos o presente documentación adicional para corregir las deficiencias encontradas. Cabe señalar que todo el proceso de una auditoría puede tardar hasta un año, dependiendo el caso, sobre todo si se trata de empresas de enorme tamaño (personas morales). Una vez cerrada la auditoria, el SAT tiene hasta seis meses para notificar al contribuyente su resolución final.

Revisiones de gabinete

En este tipo de auditoria, las contribuyentes reciben una notificación del SAT para que acudan personalmente a sus oficinas y presentar la documentación solicitada por el auditor designado.

La documentación puede incluir registros contables, facturas, comprobantes de ingresos y gastos, estados financieros y otros documentos relacionados con las obligaciones fiscales.

Durante la revisión de gabinete, los auditores del SAT examinarán y analizarán la documentación presentada por el contribuyente, verificando la exactitud y el cumplimiento de las disposiciones fiscales correspondientes.

Es importante que el contribuyente siga las instrucciones proporcionadas en la notificación del SAT y se presente con la documentación requerida en la fecha y lugar indicados. El incumplimiento de la notificación o la falta de presentación de la documentación solicitada puede tener consecuencias legales y sanciones por parte del SAT.

Recuerda que en este tipo de revisiones, el contribuyente tiene derecho a ser asistido por un representante legal o contador público registrado, quien puede acompañarlo durante la revisión y brindar asesoría y apoyo en la presentación de la documentación solicitada.

Te invitamos a leer:

¿Qué son las obligaciones fiscales y por qué son importantes?

Superar una auditoría del SAT puede parecer una tarea desafiante, pero con una adecuada preparación y gestión financiera, puedes enfrentar este proceso con confianza.

Recuerda que en Konta te ayudamos a llevar tu contabilidad en orden y a cumplir de forma adecuada con tus obligaciones tributarias, además nuestros expertos pueden brindarte la asesoría que necesitas en temas fiscales

¡No escatimes en la importancia de una correcta gestión financiera y fiscal!

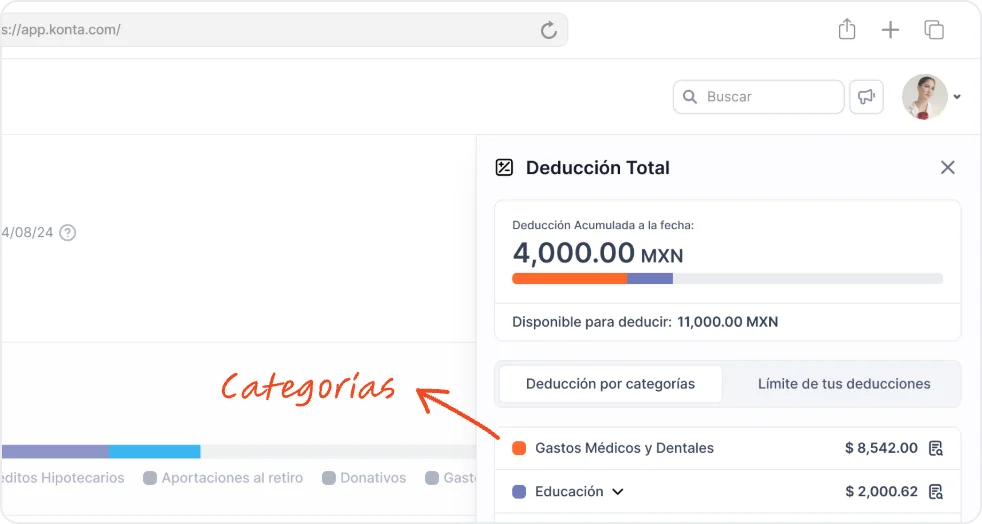

Tu estatus SAT al instante

Conoce tu cumplimiento ante el SAT y gestiona tus deducciones en tiempo real. Obtén recomendaciones personalizadas para tus declaraciones y controla tus límites de tus deducciones personales mes a mes.